FXのトレードで「上昇トレンドだ!」と思ってエントリーしたら、ダマシにやられたことはありませんか?

多くのトレーダーが、相場の変動に翻弄されているのが現実であり、トレンドの流れを正確に読み解くことはとても難しいのです。私もトレードを始めた当初は、トレンドの見方が分からず悩みましたが、ダウ理論を理解し、その欠点を知ることで、予測が可能になりました。

この記事ではダウ理論の基礎から、ダマシを防ぎながらトレンドを判断する方法まで解説します。

今回のブログ記事では、ダウ理論の基礎的な知識から、なぜダマシが発生するかについて言及しています。ダマシの原因が分かれば、これを防止しながらトレードを行うことが可能になりますので是非、最後までお読みください!

ダウ理論の基本概念

ダウ理論は、19世紀末にアメリカの証券アナリストであるチャールズ・ヘンリー・ダウによって、株式市場の動きを理解するために提唱された理論です。

ダウは、経済全体の動きを株式市場が反映していると考え、特に市場の「トレンド」に注目しました。ダウ理論では、市場には「トレンド」があり、そのトレンドに従って価格が動くという考え方が基本概念になっています。

さらに、ダウ理論の大きな意義として、単なる価格の上昇や下降を追うだけでなく、背後にある市場心理や経済の変動を理解しようとする点があります。

時代が変わっても、投資家の心理や根本的な市場の動きは変わらないため、ダウ理論は現代でも多くのトレーダーに利用されており、実際の相場で意識されやすいのです。

この理論は、現代におけるテクニカル分析の基盤となっており、多くのインジケーターやエリオット波動もダウ理論に基づいて考案されています。ダウ理論を理解しなくては、他の分析手法を使いこなせないと言っても過言ではありません。

ダウ理論の6つの基本法則

法則①:価格は全ての事象を織り込んでいる

ダウ理論では、市場価格にはすべての情報が反映されていると考えます。

これには、公開されているニュースや経済指標、企業の財務状況だけでなく、未公開のインサイダー情報や投資家の心理的な動きまで含まれます。

例えば、ある企業の決算が予測値よりも高かったというニュースが報道された場合、その情報は即座に市場全体に伝わり、多くの投資家がその企業の株を購入します。結果として、瞬時に株価は上昇し、最新の事象を織り込んだ状態になるのです。

これはメディアが報道しているファンダメンタルズを見てからエントリーすると、ほとんどの場合で乗り遅れており、テクニカル分析の優位性を示していると言われています。

FXでデイトレード行う場合にも同じことが言えるのですが、ファンダメンタルズを無視してよいという訳ではありません。重要な経済指標の発表時には価格が急激に変動しやすく、大きな値動きに巻き込まれると危険であるため、警戒しておく必要があります。

私の場合は、経済指標が発表される時刻の30分前には、自身のポジションを清算するように習慣化しています。

デイトレードを行う場合、ファンダメンタルズをエントリーの根拠にはできないが、急激な価格変動に巻き込まれると危険であるため、警戒の必要がある。

無料版でも多くの機能が使用可能

法則②:トレンドはその期間によって3種類ある

ダウ理論では、市場には3つの異なる時間軸でトレンドが存在するとされています。この考え方はマルチタイムフレーム分析やエリオット波動におけるフラクタル構造の根源になっており、非常に重要な考え方です。

- 長期トレンド:1年以上続く長期的なトレンドであり、長期足(上位足)のチャートで確認できる。

- 中期トレンド:数週間から数ヶ月続く中期的なトレンドであり、中期足のチャートで確認できる。

- 短期トレンド:1日から数週間続く短期的なトレンドであり、短期足(下位足)のチャートで確認できる。

これは長期のトレンドの内部には中期のトレンドがあり、中期のトレンドの内部には短期のトレンドがあるという意味です。

上記の内容をFXのチャートに当てはめて、実際に確認してみましょう。デイトレードを行う場合は期間が短くなりますが考え方は同じです。

まず、1時間足のチャートを見ると価格が上昇しており「上昇トレンド」であることが分かります。

次に、1時間足チャートの四角で囲った部分を15分足に落とし込んで見てみると、価格は下落しており「下降トレンド」であることが分かります。

さらに、15分足チャートの四角で囲った部分を5分足で見みると、価格は上昇しており「上昇トレンド」であると確認できるのです。

この考え方を活用すれば、上位足のチャートで環境認識を行い、下位足のチャートでタイミングを計って、エントリーすることが可能になります。

トレンドの中には別の時間軸のトレンドが存在しており、様々な期間のトレンドが混在することで、1つの大きなトレンドが構成されている

法則③:長期トレンドは3段階で構成される

ダウ理論におけるトレンドには、その発生から終焉までに、3つの段階があるとされています。

この考え方はエリオット波動における推進波(インパルス)の源流になっており、FXのトレードでは、利確ポイントを設定する際に活用することができます。

- 先行期:この段階では、相場が転換する前兆として、賢明な投資家が少しずつ買い注文を入れます。相場全体はまだ弱気ですが、価格は底を打ち、ゆっくりと反転する兆しを見せ始めます。

- 追従期:市場全体がトレンドを認識し始め、一般の投資家も取引に参加するようになります。この段階では出来高も増加し、価格は徐々に上昇し、活発な値動きが確認できるようになります。

- 利食い期:トレンドが終わりに近づく段階であり、投資家の間で過度の楽観が広がるため、価格は急上昇します。この段階では、先行期の投資家が利益確定を行うので、価格はやがて反落します。

この3段階を理解することで、相場のどの段階にいるのかを把握し、最適なタイミングで売買を行うことが可能です。

例えば、追従期であれば、水平方向の値幅よりも斜め方向の値幅が意識されやすく、リワードの設定を斜め方向の値幅上限に設定することができます。

この考え方は、上位足のトレンドが3つ目の波動に該当する時のみ、可能になります。環境認識が必要であり、全ての状況で使える訳ではないことを覚えておきましょう。

無料版でも多くの機能が使用可能

法則④: 価格は相互に確認される

ダウ理論では、異なる市場指標で互いに確認し合うことが重要だとされています。

これは、工業株の指数が上昇している際に、輸送株の指数も同様に上昇しているかを確認するという考え方です。なぜなら、工業と輸送業は相互に関連する業種であり、工業製品が輸送されることで経済が拡大するためです。

株式市場における考え方ですが、為替市場にも応用することが可能です。

例えば、円が大きく売られている状況であれば、ドル円は上昇します。

本当に円が売られているなら、ユーロ円やポンド円も上昇しているはずです。

しかし、円ではなくドルが大きく買われることでドル円が上昇していたとするなら、ユーロ円やポンド円には同一の値動きが認められず、ポンドドルとユーロドルが下落していることもあります。

このように為替市場においても各通貨ペアを相互に確認することができます。

私自身はデイトレードを行う際に、あまり通貨の相関性を意識していません。しかし、相関性だけでトレードしている方もいるため、理解しておいて損はないと思います。

法則⑤:トレンドは出来高でも確認される

出来高とは、ある一定期間における取引の総数を示す指標です。価格の上昇や下落だけではなく、取引の出来高も重要な確認要素となります。

ダウ理論では、トレンドが強固かどうかは、出来高の動向でも確認すべきとされています。具体的には、上昇トレンドにおいて出来高が増加している場合、そのトレンドは強いと判断できます。一方、出来高が減少している場合、トレンドの力が弱まり、反転の兆候かもしれないので、警戒の必要があるのです。

しかし、為替市場では株式市場のように取引所が統一されているわけではなく、分散しているため、正確な出来高を把握しづらくなっています。

ペンギン

株式投資では重要な概念ですが、FXのトレードには当てはまらないと言われています。

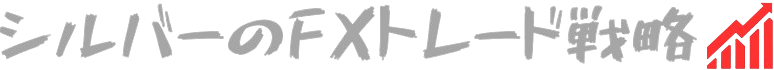

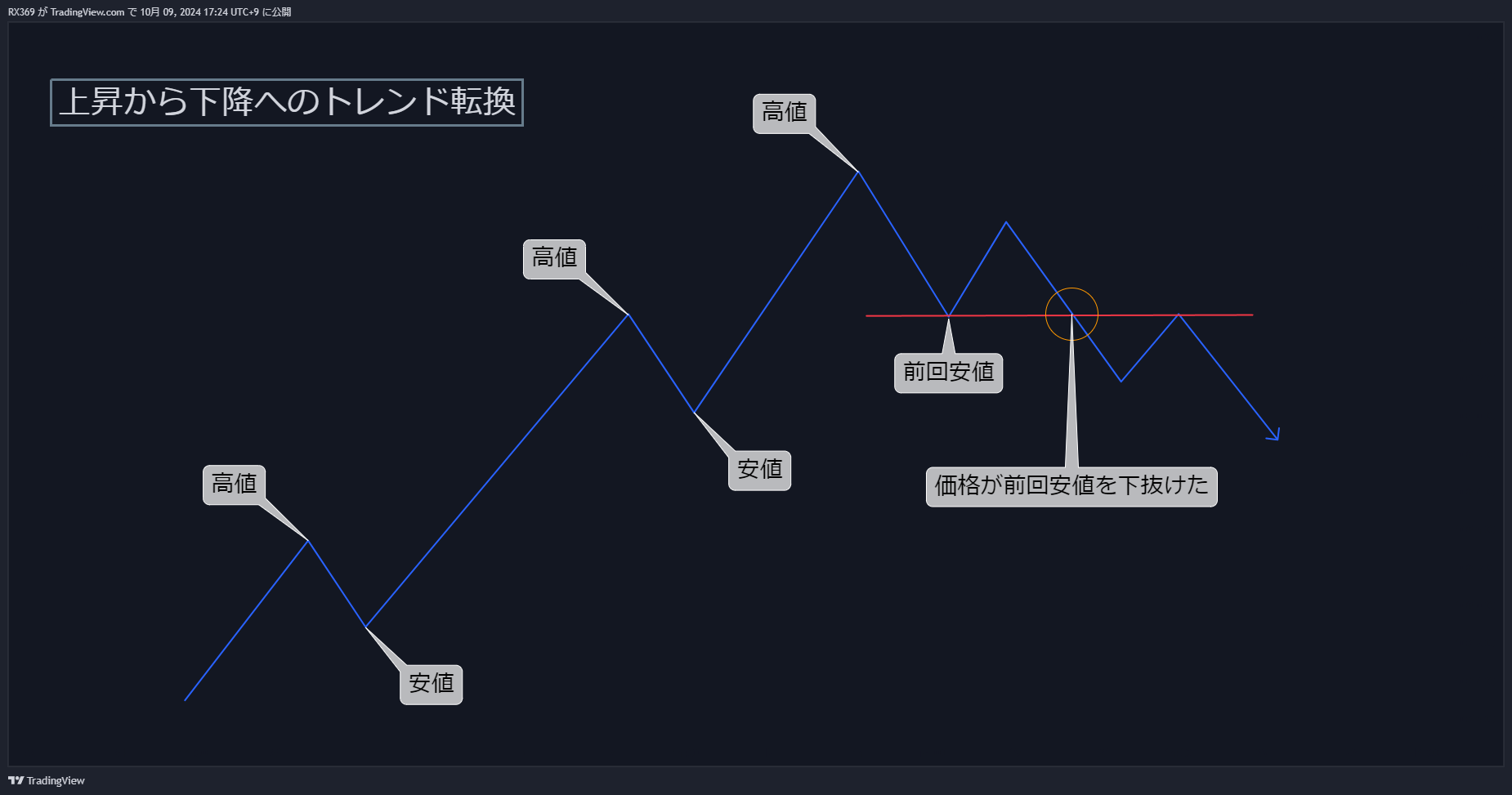

法則⑥:トレンドは明確な転換シグナルが出るまで続く

ダウ理論では、一度発生したトレンドは、明確な転換シグナルが出るまでは継続すると定義されています。これは、トレンド転換を見極める際に必要な考え方であり、ダウ理論における6つの基本法則の中で最も重要です。

しかし「明確な転換シグナル」をどのようにとらえるかによって、異なる流派が存在しており、非常に奥が深い法則でもあります。

一般論で解説されている転換シグナルは下記のようなものです。

上昇トレンドでは、価格が前回の安値を下抜けたらトレンド転換だと考える。

下降トレンドでは、価格が前回の高値を上抜けたらトレンド転換だと考える。

しかし、法則②で解説したように「どの時間軸のトレンドに注目して高値や安値を見ているのか?」という疑問が浮上してくるのです。

こちらの内容に関しては、次回の記事「ダウ理論の応用」で詳しく解説します。興味のある方は是非、読んでくださいね!

無料版でも多くの機能が使用可能

トレンドとレンジの基礎

上昇トレンドの定義

ダウ理論では上昇・下降の、2種類のトレンドが定義されています。

上昇トレンドとは、価格が時間の経過とともに、高くなっていく相場の動きを指します。

具体的には、高値と安値をそれぞれ切り上げることが上昇トレンドの定義です。

これを分かりやすく言うと、直近の高値が前回の高値を更新した位置にあり、かつ直近の安値が前回の安値より高い位置にあるということです。

高値と安値が切り上がった段階でトレンドの方向は上であると判断して、トレードを行う際の目線を上に設定します。つまり、上昇トレンドでは、高値の更新がトレンド継続のシグナルだと言えるのです。

下降トレンドの定義

下降トレンドは、上昇トレンドとは逆に、価格が徐々に低くなる相場の動きを指します。

具体的には、安値と高値をそれぞれ切り下げることが下降トレンドの定義です。

これを分かりやすく言うと、直近の安値が前回の安値を更新した位置にあり、かつ直近の高値も前回の高値より低い位置にあるということです。

安値と高値が切り下がった段階でトレンドの方向は下であると判断して、トレードを行う際の目線を下に設定します。つまり、下降トレンドでは、安値の更新がトレンド継続のシグナルだと言えるのです。

トレンドとレンジの関係

ダウ理論はトレンドを定義した理論であるため、レンジに関して言及はありません。

しかし、実際の相場にはレンジが多く存在しており、理解を深めるにはレンジを認識しなくてはいけないため、この場で解説を行います。

一般論で説明されているレンジとは、価格が時間の経過とともに、一定の範囲内で推移する相場の動きを指します。

しかし、実際の相場におけるレンジでは、トレンドのように明確な方向性がなく、高値と安値の位置が一定ではないため、値幅の上下限を認識しづらいという特徴があります。

トレードを行う際の注意点は、レンジの中間水準でエントリーしてはいけないことです。

ペンギン

なぜなら、レンジの中間水準では売り圧と買い圧が拮抗し複雑な値動きになりやすく、値動きに翻弄されてしまい、損失を被ることが多いためです。

相場はトレンドのみでつくられる訳ではなく、トレンドとレンジが交互に現れることによって構成されます。

先行期のトレンドが終わりに近づくと、しばしば市場は一時的に方向性を失い、レンジになります。このレンジ相場は、次のトレンド相場への移行期間と見なされることが多く、先行期の投資家が追従期の投資家に入れ替わっている時期としてとらえることができます。

つまり、レンジを挟んでから、新しいトレンドが発生したり、トレンド転換が起きたりするほうが自然であり、下降トレンドから突然上昇トレンドに変わるような値動きは稀であると言えます。

さらに、長期トレンドの内部には複数のレンジが含まれています。トレンドが大きければ、レンジの期間も長くなるため、レンジを想定した上で、エントリーポイントを決めなくてはいけません。

無料版でも多くの機能が使用可能

ダマシの原因と対策について

時間軸の設定を間違えている

ここまで読んでくれた方は、ダウ理論が「高値や安値によってトレンドを定義した理論」であることが分かったはずです。

では、高値と安値をどの時間軸のチャートで判断しているのでしょうか?FXのチャートには下位足から上位足まで複数の時間軸がありますよね。

1つの上昇トレンドがあったとして、このトレンドを5分足のチャートで表示します。すると高値が複数存在しており、どれを意識すればよいのか分かりません。

高値の更新を確認してエントリーしたとしても、トレーダーごとに意識している高値が異なっているため、ポジションが分散されてしまうのです。結果的にトレンド継続のシグナルがダマシになってしまいます。

これを防止するには「トレンドが適度に単純化される時間軸でチャートを表示する」ことです。このようにすることで、より多くのトレーダーに意識されている高値を見つけやすくなります。

ペンギン

時間軸に関しては一概に「この設定にすればよい」と断定することができません。これは相場の状況や値幅の大きさによって毎回設定が異なるためです。こればかりは地道にバックテストを重ねて習得するしかないと思います。

短期トレンドに注目しすぎている

先ほど、法則②で説明したように、長期トレンドの内部には短期トレンドが存在しています。

短期トレンドで高値更新が認められ上昇だと判断しても、長期トレンドが下降している場合、長期的な方向が優先されます。結果的にトレンド継続のシグナルがダマシになり、再び下落するのです。

これを防止するには、MTF分析を導入し、上位足から下位足にかけて順番に分析を行う必要があります。

下位足よりも上位足を先に見ることによって長期トレンドの方向を認識し、これに逆らわないようにトレードを行えばよいのです。

無料版でも多くの機能が使用可能

トレンドの終焉を想定していない

トレンドは永遠に継続する訳ではありません。法則③で解説した通り、どんなに長期のトレンドであってもいつか終焉が来ます。

高値を更新したからと言って、どの段階のトレンドなのか判断せずに飛び乗ってしまうと、利食い期のトレンドであった場合、利幅を確保できません。結果的に、エントリーしたあと一瞬含み益になってから損失となり、ダマシに遭ってしまうのです。

これを防止するには長期トレンドの値幅に注目するのが良いです。トレンドは値幅の内部を行ったり来たりするものなので、値幅の上限に到達した場合、ポジションを清算するようにします。

そして、プライスアクションを見ることによって、その後の方向を判断します。ブレイクアウトの場合は上昇継続ですし、反転の場合は下落することになります

レンジを想定していない

ダマシに遭う原因として最も多いのは、レンジの存在を意識しておらず、エントリーポイントがズレていることだと思います。

トレンドの内部にはレンジが存在しているため、レンジの上限をトレンドの発生点であると勘違いしてしまい、ダマシに遭うのです。

これを防止するためには、ダウ理論に水平線と平行チャネルを組み合わせて分析を行い、トレンドとレンジの位置関係を把握しておく必要があります。

例えば上昇トレンドの継続中に、レジスタンスライン(チャネルライン)によって上値を抑えられたとします。この時、直下にサポートラインが存在している場合、値幅の内部にはレンジが形成されることになります。

つまり、水平方向の値幅がある場合は、レンジの出現を想定した上で、エントリーポイントを選定するのです。

レンジの出現位置をある程度予測できていれば、ダマシに遭う確率を減らせるでしょう。

- レンジとトレンドを区別しておかないと、ダマシに遭いやすくなってしまう。

- 斜めと水平の値幅に注目することで、レンジの出現位置を事前に想定しておく。

無料版でも多くの機能が使用可能

ダウ理論はエントリーに使えない

高値更新や安値更新をいったトレンド継続のシグナルを、エントリーに使用することは、お勧めできません。特にデイトレードのような下位足を使用する取引では、リスクリワードが悪すぎて使い物にならないのです。

そもそもダウ理論は、トレンドを定義した理論であり、エントリーポイントの選定や、エントリータイミングを計ることに適していません。ダウ理論はトレンドの方向を判断したり、トレードの目線を設定する際に使うべきです。

ダウ理論をエントリーに使用すると、ほとんどの場合でタイミングが遅く、損失の原因になってしまいます。さらに、エントリーが遅くなるため、ダマシに遭いやすいとも言えます。

エントリーポイントの選定に最も適しているのは水平線やチャネルなどのラインです。相場は価格と時間が交差するポイントで大きく値が動くため、ラインを使うことでリスクリワードの良い取引が可能になるでしょう。

エントリータイミングの計り方に関しては別の記事「エントリーが重要!」で解説しています。詳しく知りたい方は読んでみてください。

ダウ理論の実践的な使い方

上位足の環境認識に使用する

上の項目で解説したように、ダウ理論と言っても様々な要素があり、ダマシの原因も多岐にわたります。しかし、どの場合においても「利幅が確保できない」という点では共通しているため、値幅に余裕のある時間軸であればダウ理論を使うことができます。

以下に示すチャートは1時間足がレジスタンスラインをブレイクし、陽線で確定した局面です。

価格と時間が交差するポイントでブレイクアウトが起きたことから、上昇する確率が高く、値幅に余裕があります。

さらに、直近のトレンドを見ると、ローソク足がレジスタンスラインをこえて確定した段階で、安値と高値の切り上げが成立しています。そのため、上昇トレンドだと判断し、トレードの目線を上に設定することが可能です。

下位足でブレイクアウト後のロールリバーサルを狙う

ここで重要なのが、利幅を確保するには下位足でタイミングを計ってエントリーする点です。

上位足でブレイクアウトが起きた後に、下位足(5分足・15分足)でロールリバーサルが成立する瞬間を狙ってロングします。こうすることでリスクリワードを高めることができ、損小利大を実現できます。

上記の一例では、ダウ理論を使うことで目線を設定し、ロングポジションを取っています。しかし、ラインと併用しないとエントリーポイントを選定することが出来ません。ダウ理論だけで勝ち続けることは難しいため、必ず複数の分析方法と併用して使うようにしましょう。

今回の記事では、ダウ理論の基礎から、ダマシを防ぐ実践的な使い方まで解説しました。実際の相場でダウ理論を使いこなせるように、是非とも検証を行ってください!

無料版でも多くの機能が使用可能