あなたはFXのデイトレードで、トレンドの初動をとらえることができずに悩んでいませんか?

実は、多くのトレーダーがトレンドの転換点を見誤り、利益を出せずに撤退してしまいます。しかし、ダウ理論を理解し応用することで、転換シグナルを正確に見極めることが可能になります。

私もかつては失敗続きでしたが、この理論を学び実践することで、安定して利益を上げられるようになりました。この記事では、ダウ理論を使ったトレンド転換の見極め方と、転換時のトレード手法について説明します。

今回のブログ記事では、値幅に注目してトレンド転換を見極める方法について解説しています。前回投稿した「ダウ理論の基礎」と一緒にすると理解が深まりますので、合わせてお読みください!

ダウ理論におけるトレンド転換

明確な転換シグナルとは?

ダウ理論の基本法則⑥では、ひとたび発生したトレンドは「明確な転換シグナルが出るまでは継続する」と定義されています。

この法則は、トレンドの転換点を見極める際に必要になります。理解しておかないと大きなトレンドの初動をとらえることができないため、不利になってしまうのです。

しかし「明確な転換シグナル」をどのように見るかによって、複数の考え方が存在しており、状況ごとに整理する必要があります。

一般論で解説される転換シグナル

教科書などに記載されている一般論では、下記のようなものが転換シグナルとして解説されています。

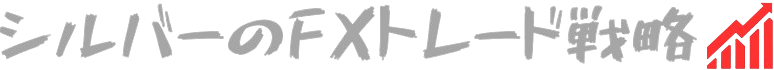

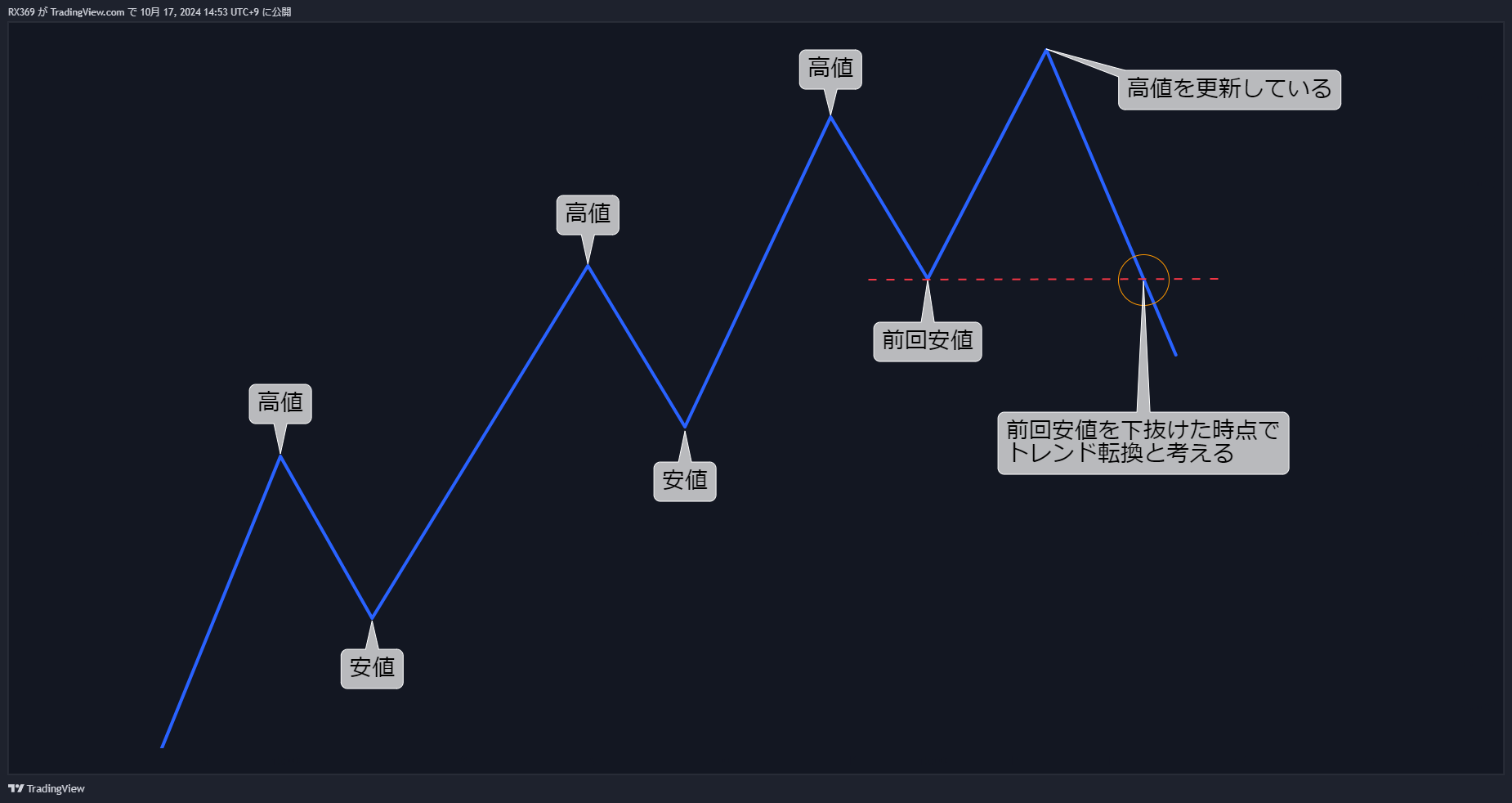

上昇トレンドでは、価格が前回の安値を下抜けたらトレンド転換だと考える。

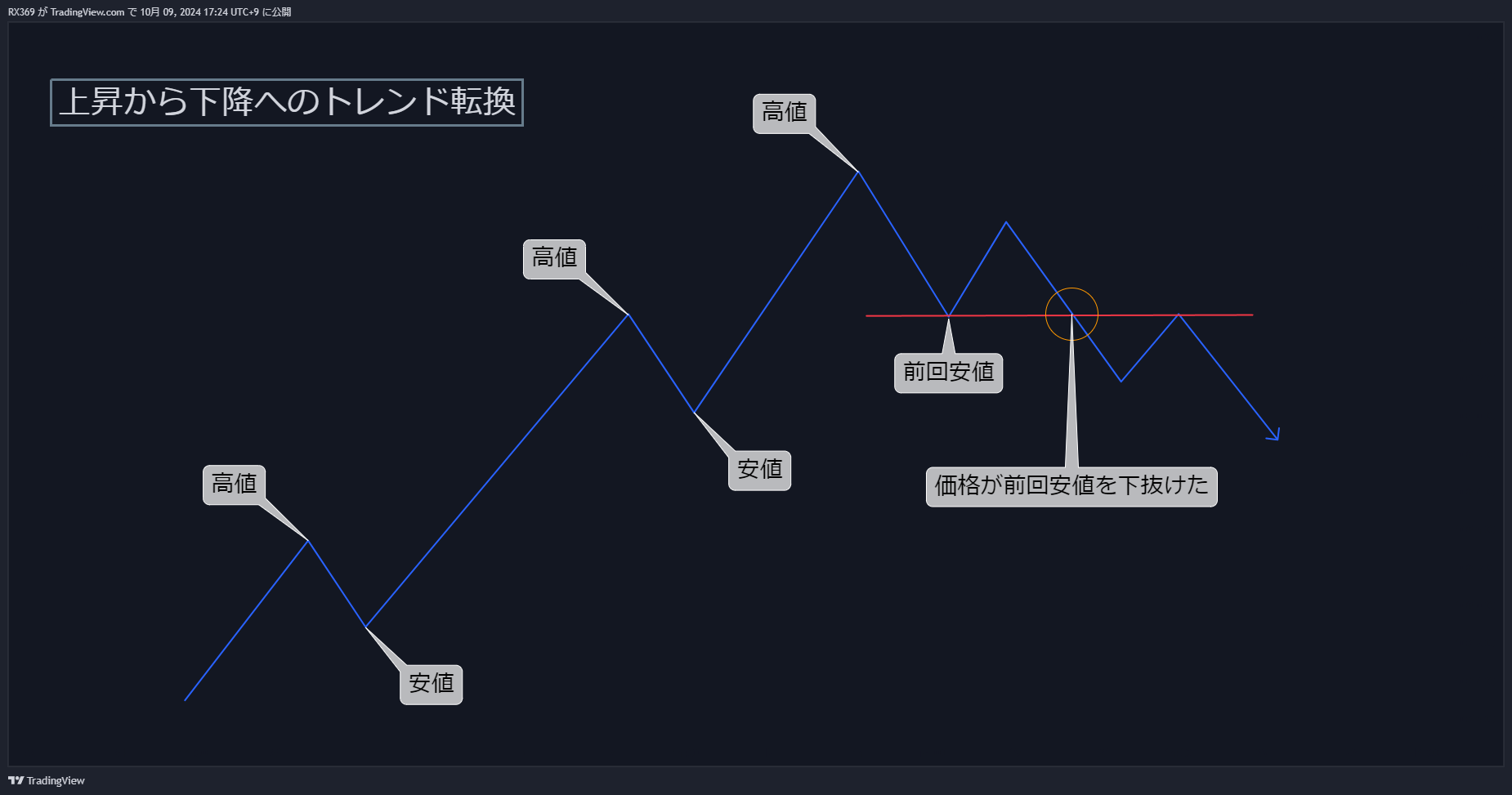

下降トレンドでは、価格が前回の高値を上抜けたらトレンド転換だと考える。

大前提としてダウ理論では、チャート上に複数ある高値や安値のうち、前回の高値や前回の安値が重要であり、多くのトレーダーが注目しているポイントであることを覚えておきましょう。

ペンギン

これらのうち、前回安値は押し安値、前回高値は戻り高値とも表現されることがあります。

無料版でも多くの機能が使用可能

高値と安値を見る際の注意点

ダウ理論を理解する上で難関となるのは、高値や安値を「どの時間軸のチャートで見ているのか?」という点です。

FXのチャートには様々な時間軸があり、設定によって高値や安値の数が変わってしまいます。つまり、トレーダーによって意識している高値や安値の位置が異なっているのです。

そもそもテクニカル分析では、多くのトレーダーに意識されているシグナルしか機能しません。ダウ理論も同様であり、機能しやすい転換シグナルをチャート上で探す必要があります。

この時に重要なのが、トレンドが適度に単純化される時間軸でチャートを表示することです。ローソク足のチャートは時間軸が下がると複雑化するため、意識されているシグナルが分かりづらくなります。逆に時間軸を上げれば単純化するので、機能しやすいシグナルを見つけられるのです。

以下に示す5分足のチャートでは、下降トレンドが複雑化しており、高値の数が多くなっています。この状態ではどの高値が意識されているのか判断することができません。

この下降トレンドを30分足のチャートで表示すると高値の数が一気に少なくなります。この状態であればどの高値が意識されているのか判断できます。

時間軸に関しては一概に「この設定にすればよい」と断定することができません。相場の状況や値幅の大きさによっても異なるため、地道にバックテストを重ねて習得しましょう。

トレンド転換には2つの考え方がある

フェイラースイング(Failure Swing)

以降は時間軸の設定が適切であることを前提として解説を行います。

複数ある転換シグナルの中でも、有名なものが「フェイラースイング」と「ノンフェイラースイング」です。

これらはトレンドの転換点を見極める際によく使われるパターンであり、相場のボラティリティ(価格変動の大きさ)によって発生しやすい状況が異なっています。

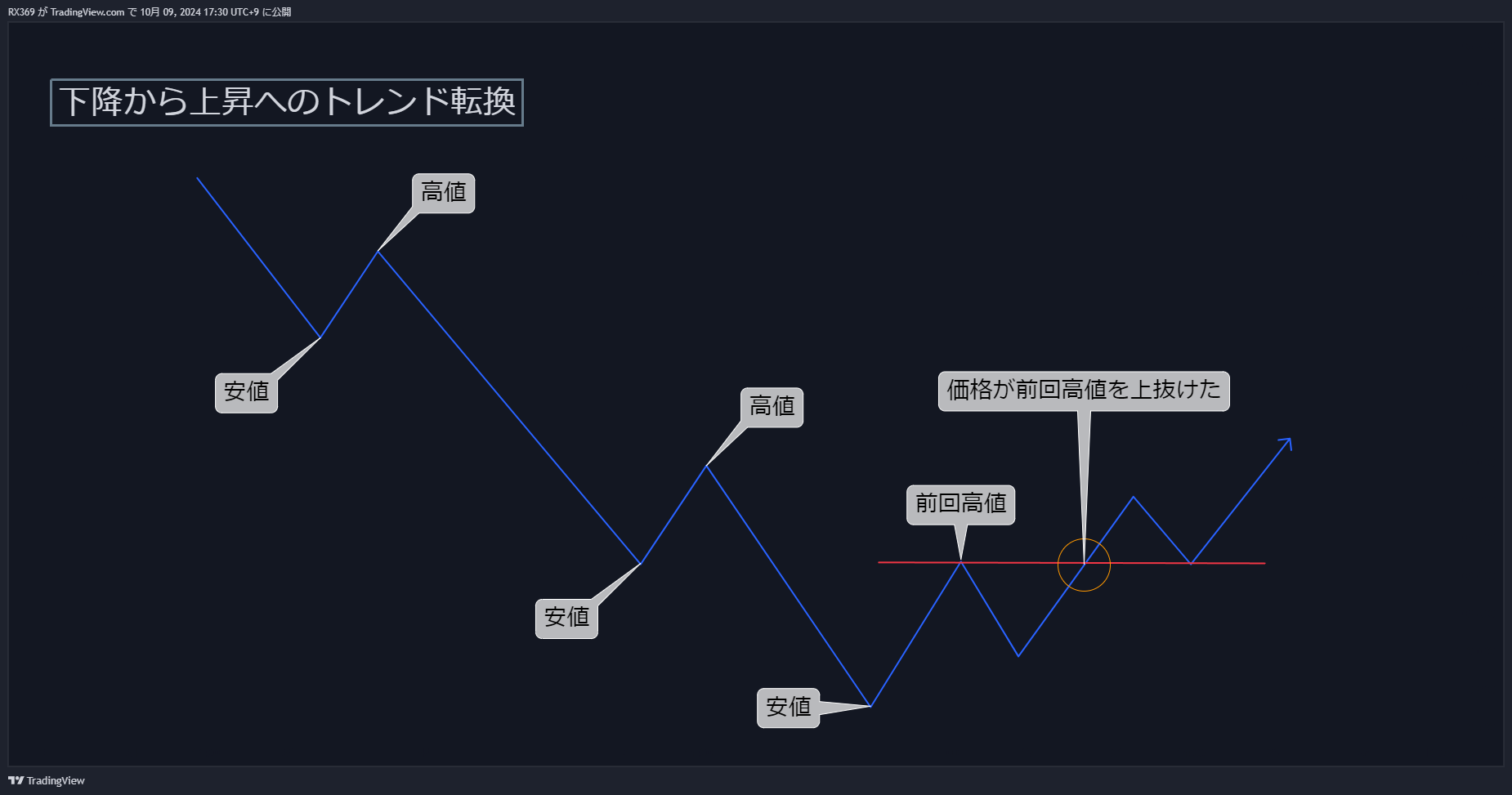

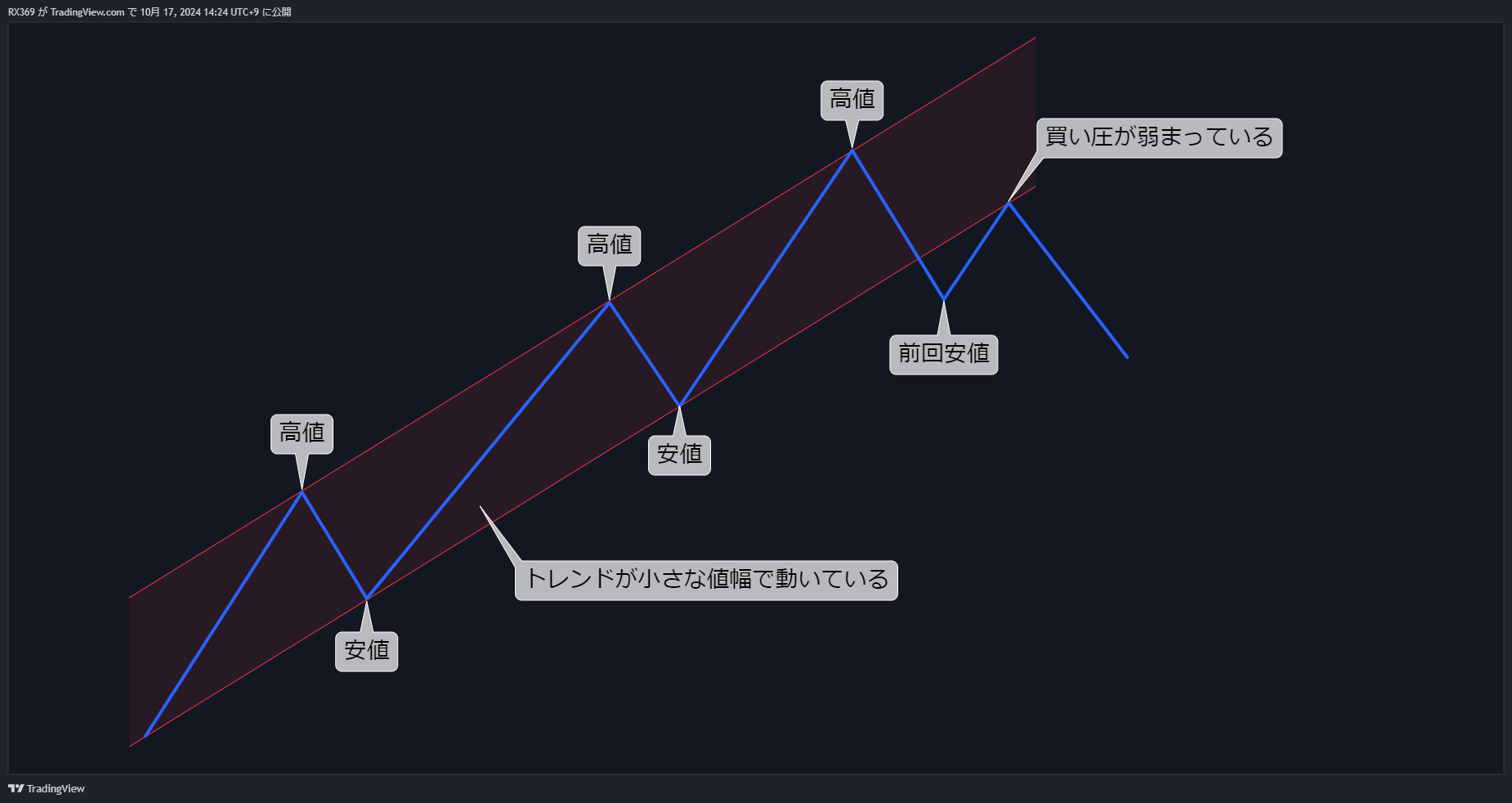

フェイラースイング(Failure Swing)は、上昇トレンドにおいて、高値を更新できなかった後に、前回安値を下抜ける値動きです。先に高値の切り下げが起き、次に安値が更新された時点でトレンド転換だと判断します。

このパターンは、相場のボラティリティが低く、買い圧が弱まっている時、つまりトレンドが小さな値幅で動いている時に起こりやすいと言えます。

無料版でも多くの機能が使用可能

ノンフェイラースイング(Non Failure Swing)

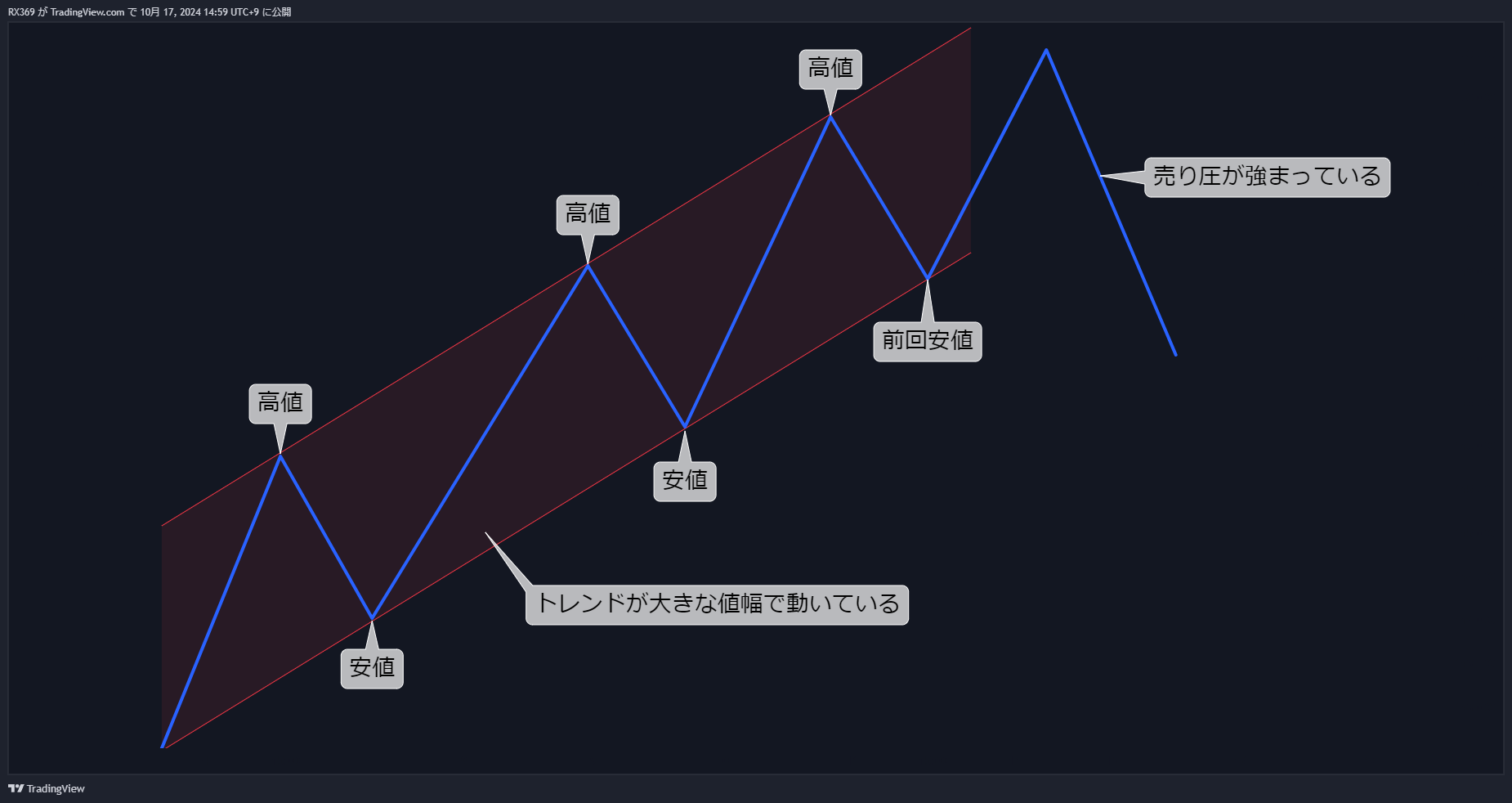

一方、ノンフェイラースイング(Non Failure Swing)は、上昇トレンドにおいて、高値を更新している状態から、突如として前回安値を下抜ける値動きです。

価格が前回安値を下抜けた時点でトレンド転換だと判断します。

このパターンは、相場のボラティリティが高く、売り圧が強まっている時、つまりトレンドが大きな値幅で動いている時に起こりやすいです。ノンフェイラースイングは相場の急激な転換を示すことが多く、トレンドが急速に変化することを意味しています。

フェイラースイングとノンフェイラースイングのどちらか一方が正しいというわけではなく、ダウ理論には2種類の考え方があるという解釈になります。

先に結論を話してしまうと、フェイラースイングやノンフェイラースイングは後付けの転換シグナルであることが多いです。しかし、実際のトレードで役に立たないという意味ではなく、使える場面もあります。

ダウ理論と値幅の関係

トレンドの期間ごとに値幅は決まっている

ダウ理論においてトレンド転換を見極めるためには、高値や安値だけでなくトレンドの「値幅」にも注目する必要があります。

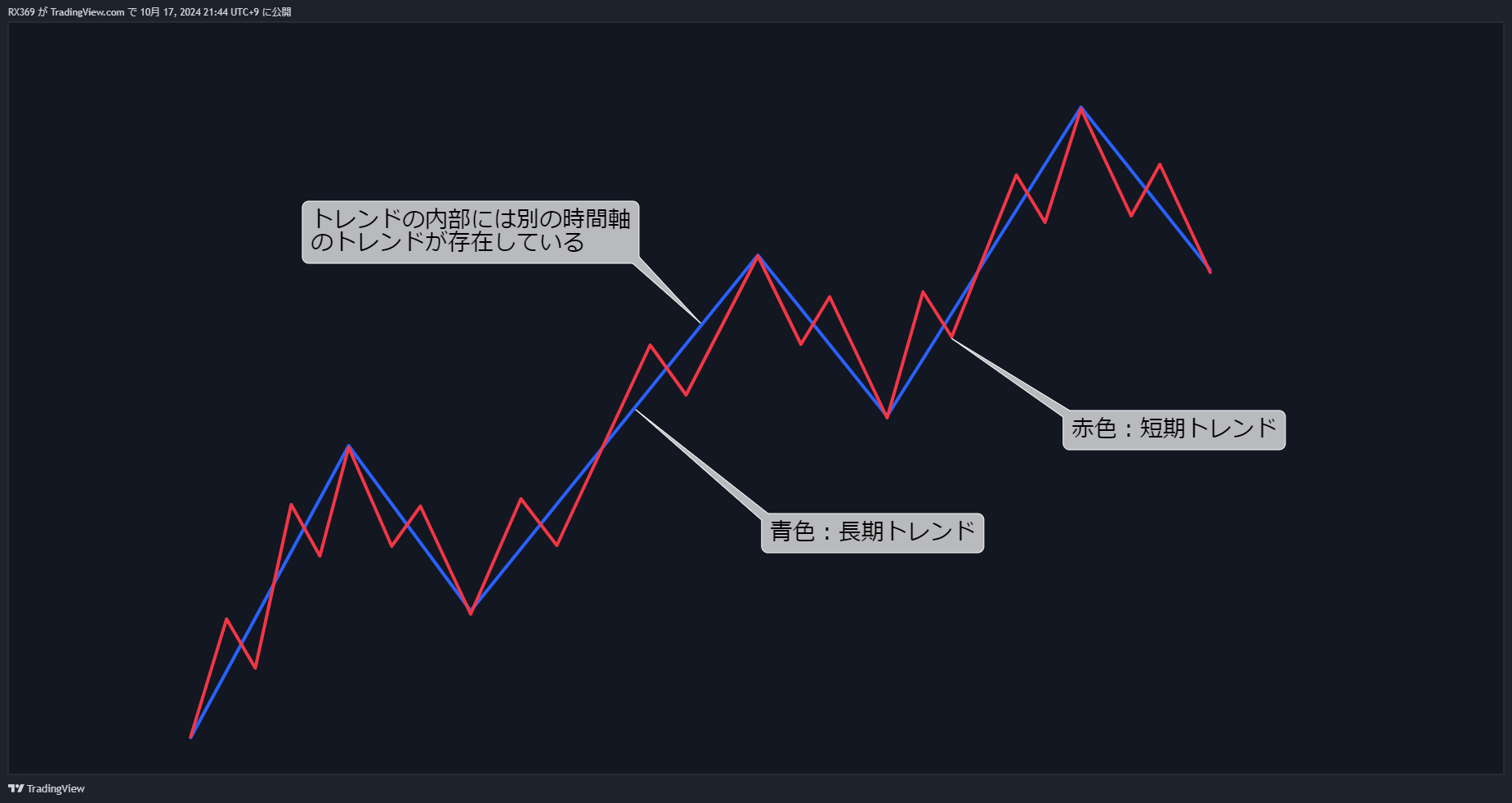

前回の基本法則②で解説したようにトレンドの内部には別の期間のトレンドが存在しており、各期間のトレンドごとにおおよその値幅が決まっているのです。

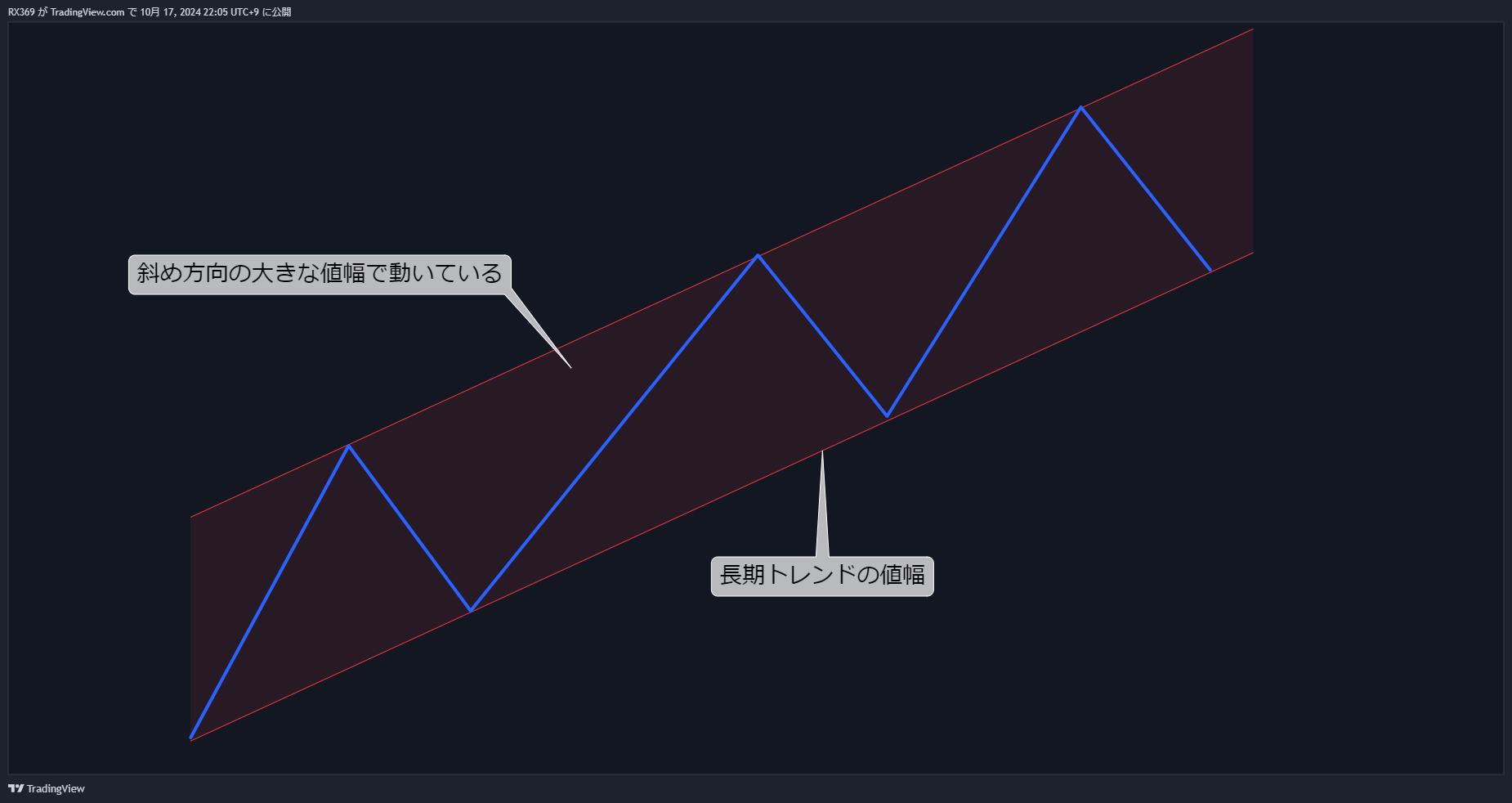

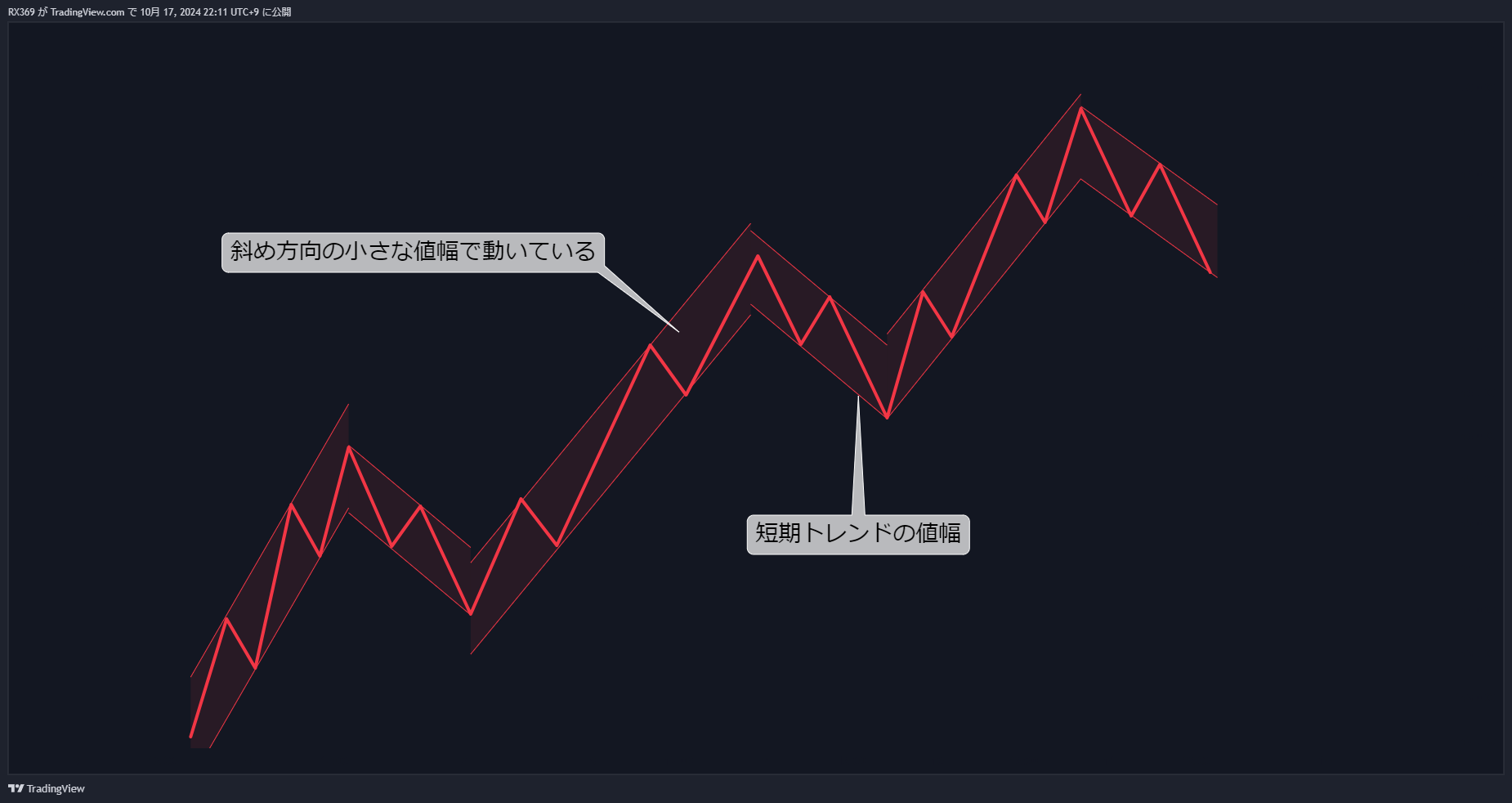

- 長期トレンド:大きな値幅で動いており、上位足のチャートで値幅を確認できる。

- 短期トレンド:小さな値幅で動いており、下位足のチャートで値幅を確認できる。

値幅は価格がどれくらいの変動幅で動いているかを示しており、水平方向の値幅と斜め方向の値幅の2種類があります。トレンドは斜めに動くので、どの期間なのかを判断するには、斜め方向の値幅に注目すればよいのです。

上記の図からも分かるように値幅の大きさによって、どの期間のトレンドなのかはおおよそ見当が付きます。値幅が小さければ短期のトレンドですし、大きければ長期のトレンドだと考えればよいのです。

値幅というものは非常に厳密なものであり、一度意識された値幅はその後も、複数回にわたって意識されます。表現を変えると「値幅が突然変わるような値動きはあまり起こらない」ということです。

さらに、長期トレンドの値幅と短期トレンドの値幅が重なった時は、期間の長い方が優先されます。これはMTF分析を行う上で基本となる考え方なので覚えておきましょう。

トレンドの値幅を見る際にはチャネルラインを使用します。チャネルの使い方については別の記事で解説しているので参考にしてみてください!

- 各期間のトレンドごとにおおよその値幅(斜め方向の値幅)は決まっている。

- 斜め方向の値幅を比較することで、どの期間のトレンドなのか区別して考えることができる。

値幅の大きさで反発点が決まる

以下にトレンド転換時の値動きを想定する上で、とても大切な考え方を説明します。

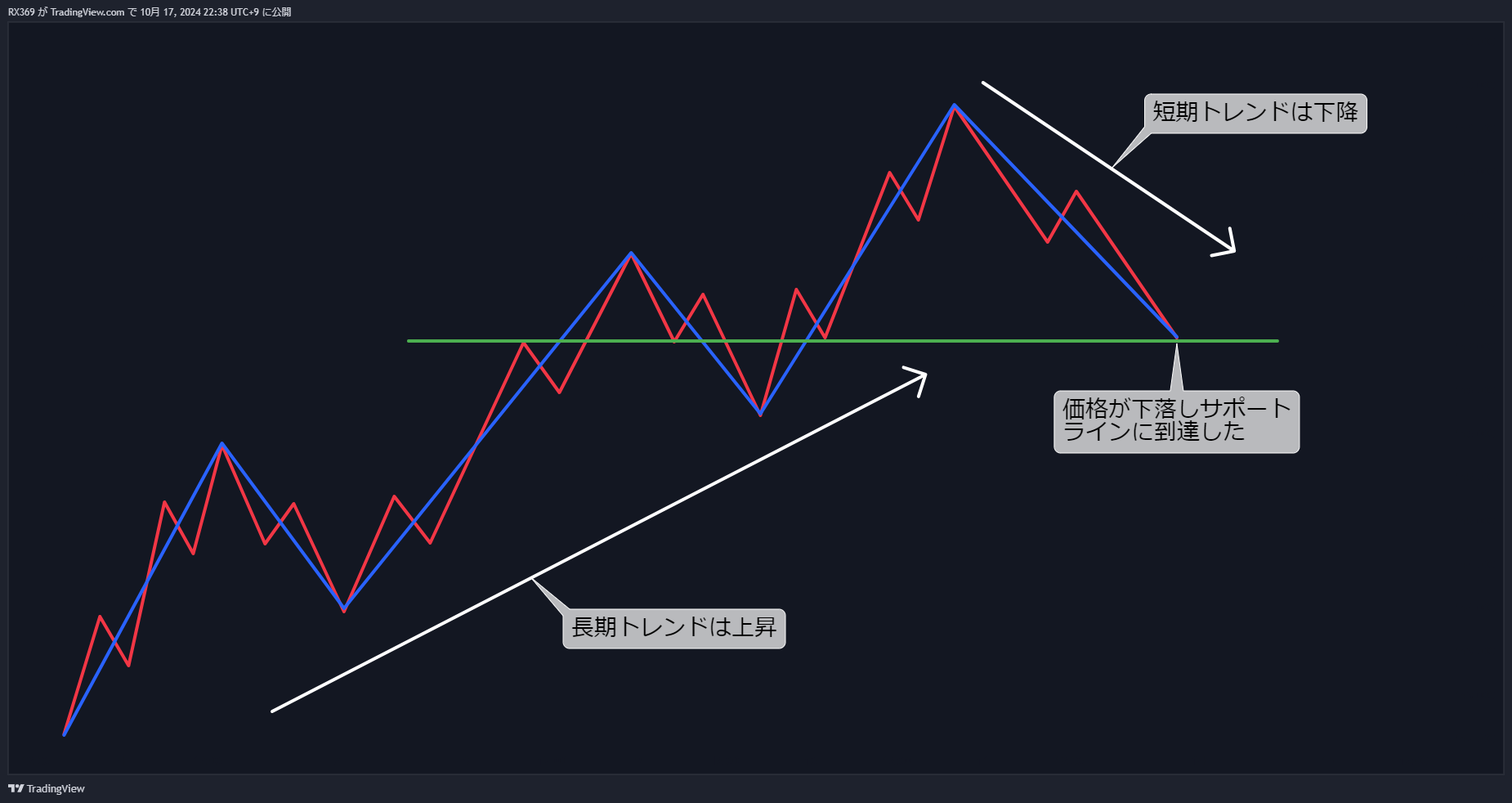

ダウ理論では、短期トレンドが長期トレンドよりも、長く継続することはあり得ないのです。

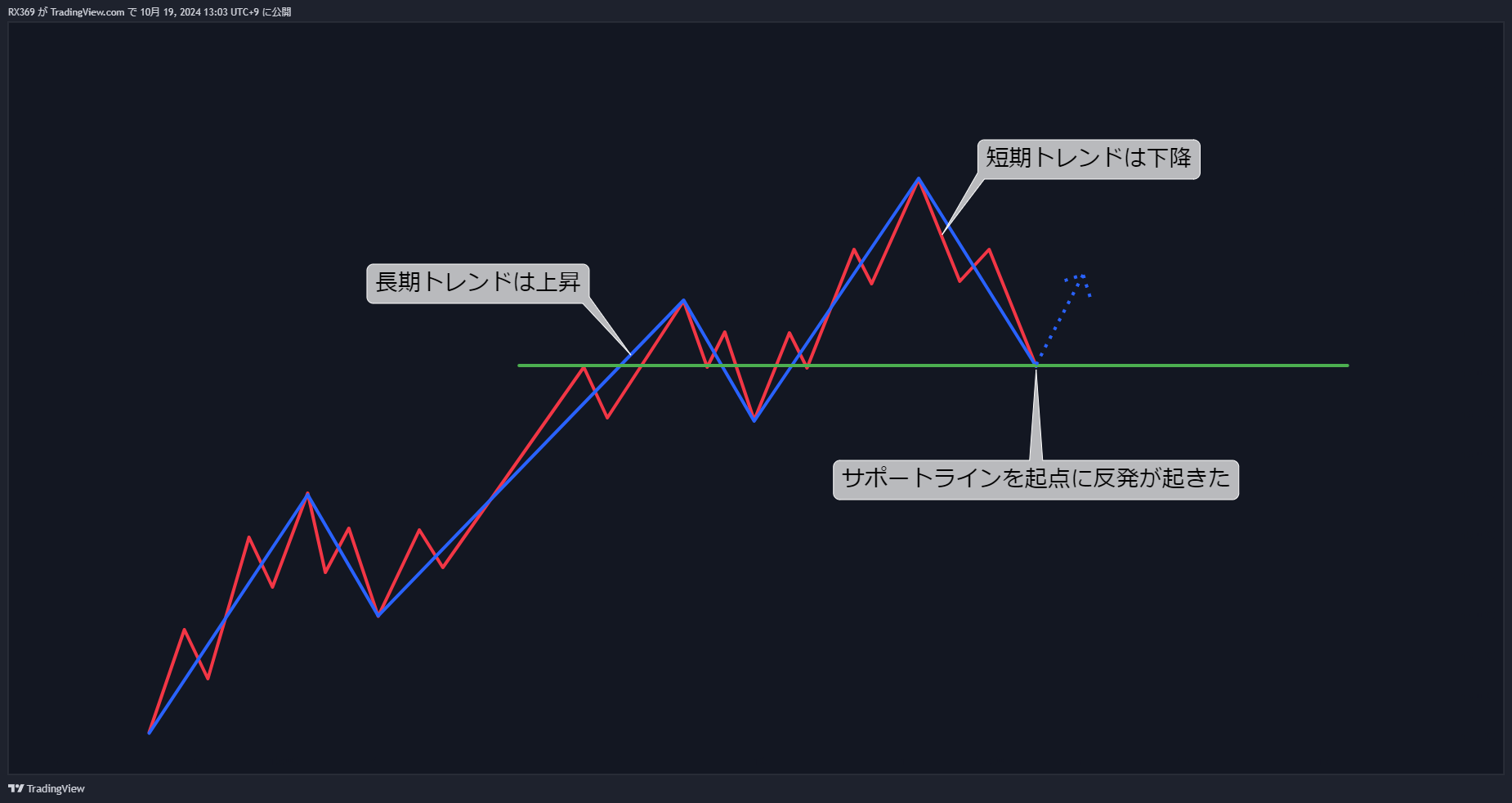

長期トレンドが上昇で短期トレンドが下降であるなら、上位足のチャートで意識されているサポートラインに到達した段階で、トレンド転換の有無に関係なく、一旦は反発する確率が非常に高いのです。

これは下位足よりも上位足の値幅(水平方向の値幅)が優先されるためです。

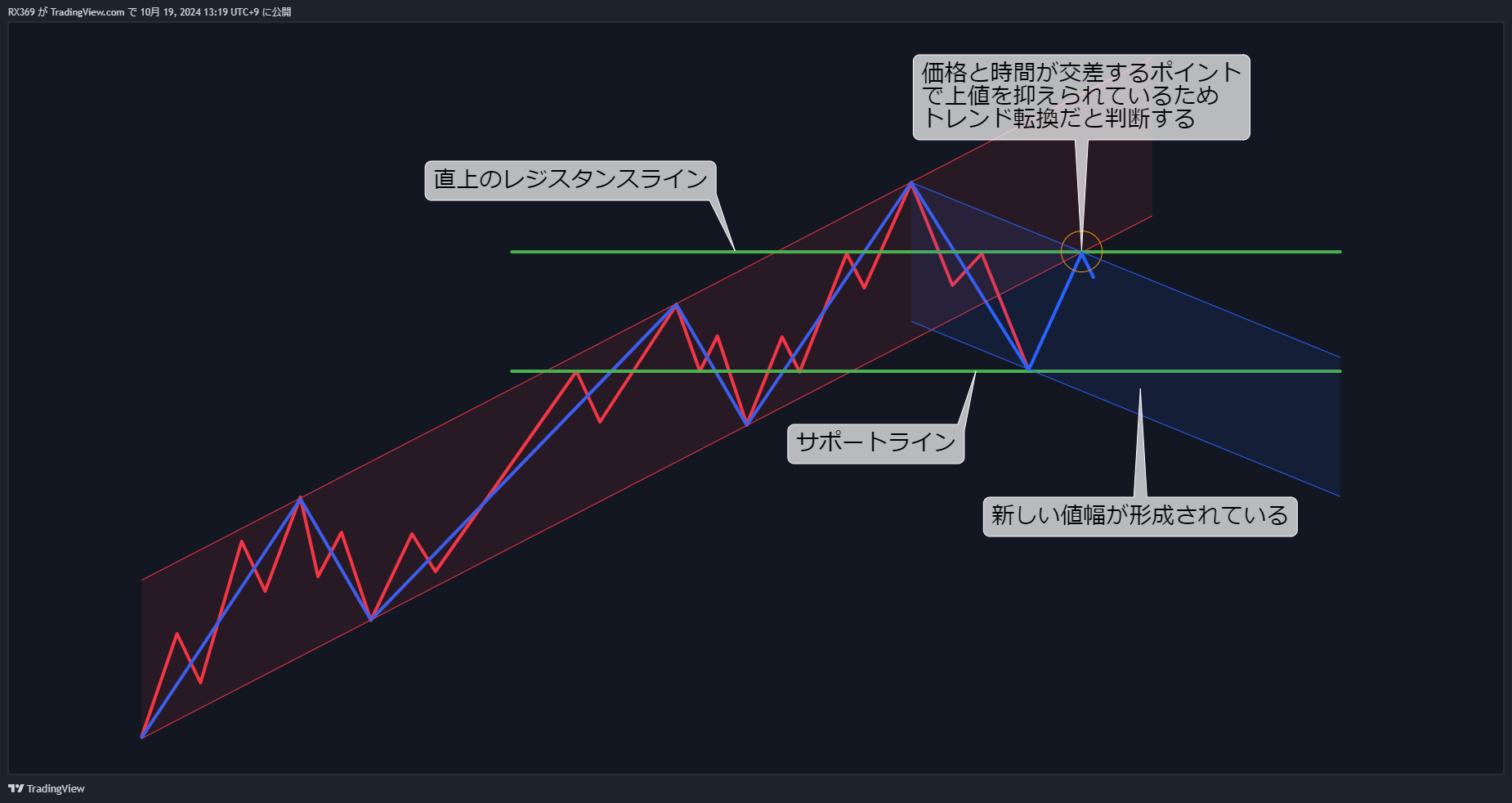

トレンド転換が起きるのは、反発した後に上値を抑えられて、長期トレンドに匹敵する新しい値幅が形成された後になります。

- 値幅の小さい短期トレンドが、値幅の大きい長期トレンドよりも、長く継続することはあり得ない。

- 異なる時間軸のトレンドが重なった場合は、期間の長い方が優先されるため、一旦は反発する。

- どの期間のトレンドなのか分かっていれば、それがいつまで継続し、どこで転換するのか予測できる。

無料版でも多くの機能が使用可能

トレンドはすぐに転換しない

おそらくここまでの解説でほとんどの方が「難しくてわからない???」と苦しんでいることでしょう。なので少し話のレベルを下げて説明しようと思います。

例えば、上昇トレンドがあったとして、価格が一時的に下落しサポートラインに到達したとします。上昇トレンドが形成される過程では必ず買い手のトレーダーがいるため、下落した際には彼らが買ってくるのです。

下落時に買われる訳ですから、反発するのは当然です。でも買い手の需要が満たされている状況であれば、反発は長続きせず、すぐに上値を抑えられて新しい値幅ができます。

つまり、トレンド転換が起きる前に何度か反発するのが自然な値動きであり、買い手の需要が飽和するまでは下落しないということです。

トレードを行う際には「トレンドはすぐに転換せず反発が入る」ことを、あらかじめ想定しておきましょう!

ダウ理論の間違った使い方について

残念なトレードの一例

想定不足な人がどんなトレードをするのか、その一例を示します。

上昇トレンドの継続中に価格が一時的に下落し、前回安値を下抜けたとします。この時点でトレンド転換が起きたと判断して、ショートを行いました。

しかし、チャートの時間軸を上げて、上位足から長期トレンドを見ると上昇していました。さらに、自分がショートしたポイントの直下にサポートラインが存在していたため、反発が起きてしまったのです。

ペンギン

このようなトレードはショートの直後に一瞬だけ含み益になり、すぐに踏み上げられて大損する可能性が高いと言えます。

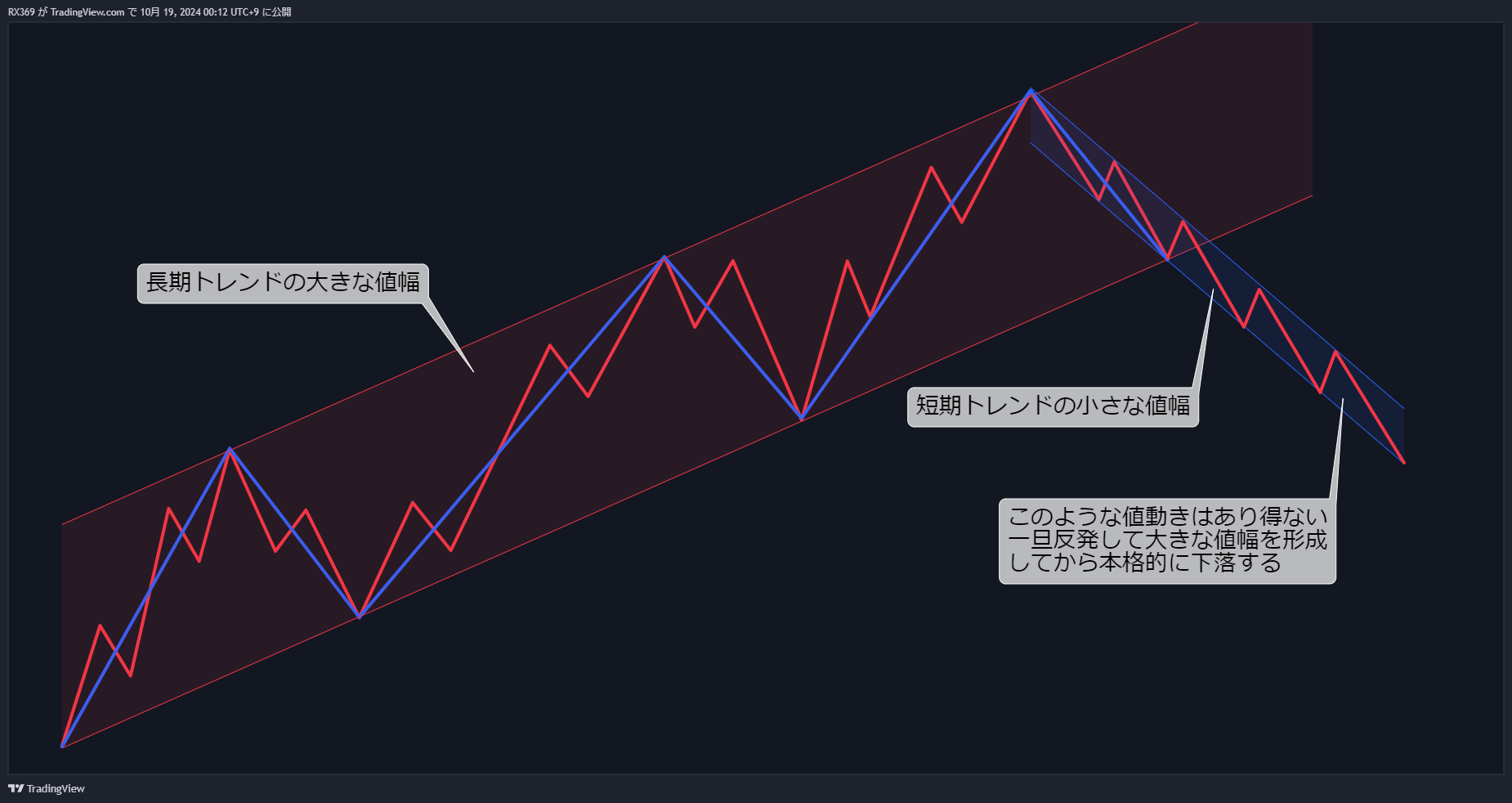

トレンドの値幅は突然変わらない

どうしてこのようなことが起きるのかというと、最初に見ていた前回安値は、短期トレンドで意識されていた安値だからです。短期的には下落の局面であっても、長期的には上昇の局面ですから、下位足のチャートで安値の切り下げを確認してショートすると、利幅を確保できないのです。

繰り返しますが、短期トレンドが長期トレンドより長く続くことはないのです。

そのため、小さな値幅の短期トレンドか延々と継続して、下落していくような値動きは、ほとんど起こらないと言えます。斜め方向の値幅を見ていれば、短期トレンドが長く続かないことは予測できるのに、値幅を無視したため残念なトレードになったのです。

模式図から分かるように、値幅が突然変わると非常に違和感のあるチャートになります。これを実際のチャートで示すと以下のような値動きを想定してショートしたことになります。

いかに非現実的なトレードになっているか理解していただけましたか?実際のチャートでは最初の長期トレンドと同等の値幅が形成された後に、本格的な下落が起きています。

- 値幅を見ていないため、自分が乗ろうとしているトレンドが、どの期間のトレンドなのか分かっていない。

- 短期トレンドは長続きぜず、上位足のサポートラインで反発が入ることを想定していない。

- 反発によって、長期トレンドに匹敵する新しい値幅ができた後に下落することを予測していない。

無料版でも多くの機能が使用可能

レンジの存在を意識してトレードする

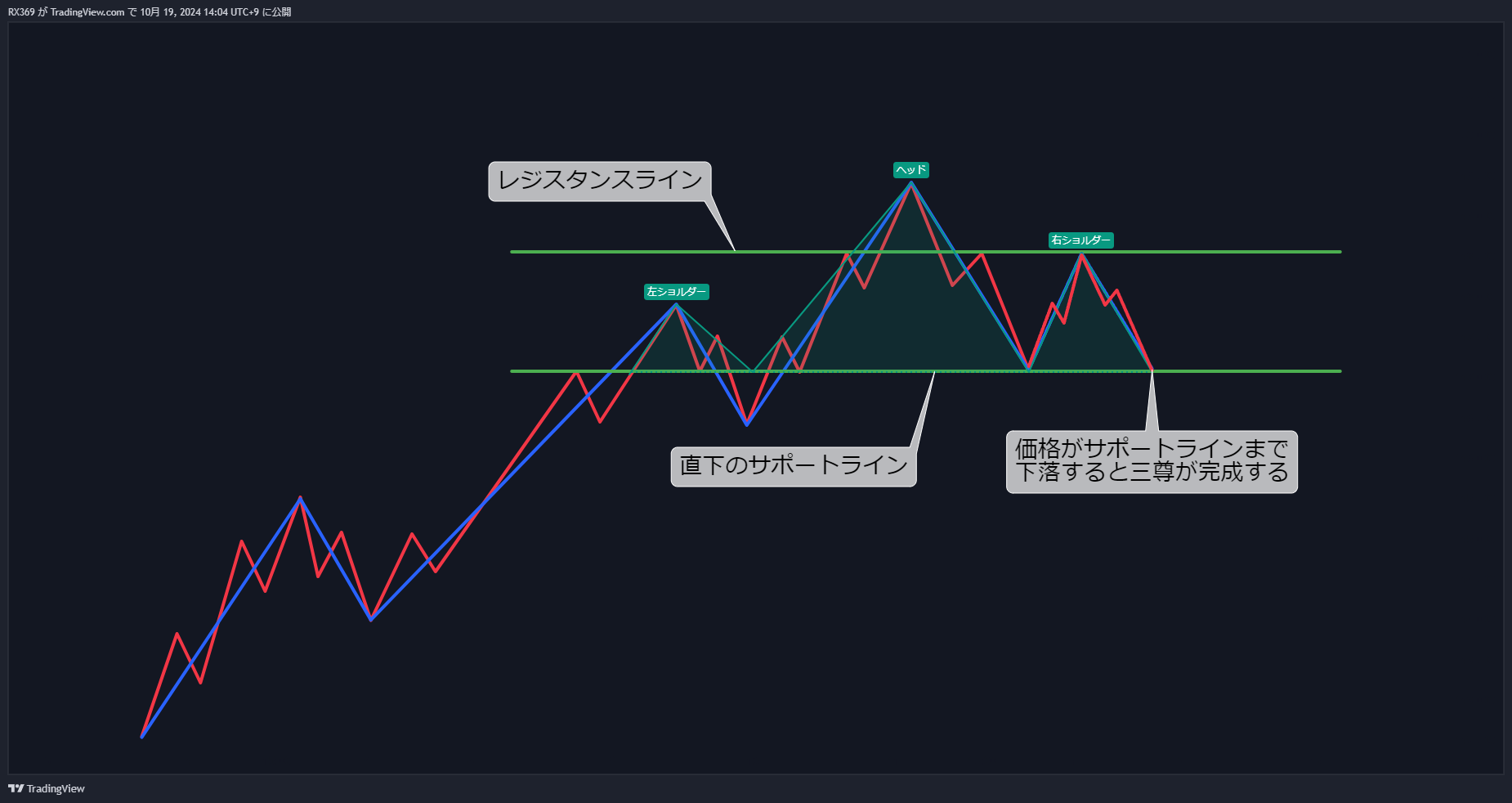

トレンド転換が起きる際には、転換型のチャートパターンがよく見られます。

実際に、短期トレンドが終わって、反発した後に上値を抑えられる過程の中で、ダブルトップ・トリプルトップ・三尊などのチャートパターンが形成されているのです。

これらのチャートパターンはレンジの一種であるため、レンジを挟んだ後にトレンド転換が起きると表現できます。

前回の基礎編で解説したように、実際の相場ではトレンドとレンジが交互に現れることが多く、上昇から突然下降に変わるような値動きは滅多に見られません。

自分が大きなトレンドの始点からエントリーできないのであれば、レンジやチャートパターンの形成を想定できていないのです。レンジの終わりを判断せずにエントリーしたら、レンジの内部で翻弄されてしまい、悲惨な結果になるでしょう。

ペンギン

追従期のトレンド(波動の3波やC波)が発生する局面でエントリーするには、レンジがいつまで継続するのか想定できなくてはいけないのです。

トレンド転換の見極め方

エントリーポイントの選定

トレンド転換時の値動きを言語化すると次のようになります。

- レンジの期間中にダブルトップや三尊などのチャートパターンが部分的に形成さる。

- 最初の長期トレンドに匹敵する、新しい値幅が形成された後に、トレンド転換が起きる。

これを踏まえた上で、転換時のエントリーポイントについて考えてみましょう。

例えば、上昇トレンドの継続中に価格が一時的に下落して、上位足で意識されているサポートラインに到達したため、反発が起きたとします。

この段階で斜め方向の値幅を表す、平行チャネルの下限がブレイクされており、反発時には直上にレジスタンスラインとチャネル下限が同時に待ち構えていることになるのです。

このような水平線と斜めの線が交差するポイントで上値が抑えられるなら、新しい値幅が形成されたことになり、トレンド転換が起きたと判断してショートポジションを取ることになります。

上記のようなエントリーポイントは、水平線や斜めの線を見ながらロングしていたトレーダーの手じまい売りが重なるところなので、ショートに適しています。

表現を変えると水平線と斜めの線で同時にロールリバーサルが起きたとも言え、多くの根拠が重なるポイントで値が止まると、トレンド転換が起きるのです。

- 短期トレンドが終了した後に一旦価格が反発し、長期トレンドに匹敵する新しい値幅が形成された段階で、転換が起きたと判断する。

- トレンドの転換時には、水平線と斜めの線が重なるところなど、多くの根拠が集中するポイントを選定してエントリーする。

パターンを確認してからでは遅い

ここまで読んでくれた方は気が付いたと思いますが、チャートパターンや安値の更新を確認した後のエントリーでは遅いのです。

実際に価格が直下のサポートラインまで下落すると、三尊が完成することになりますが、この時点で水平方向の値幅下限に到達しています。

さらに、今回のパターンは高値の切り下げが先に起きているため、フェイラースイングになる可能性が高いのですが、安値の更新を確認していたら、利幅を確保できません。

利幅が少ないとリスクリワードが悪くなるため、優位性のある取引にならないのです。

結局のところダブルトップ・三尊・フェイラースイング・ノンフェイラースイングなどの転換シグナルは、全て後付けのパターンであることが多いです。そのため、パターンが出現することを見込んだ上でエントリーを行います。

現実的なトレードでは、三尊が完成する前の右肩でショート、レジスタンスラインでローソク足が確定したらショート、といったエントリーを行います。これを実現するには非常に高いレベルの分析手法が要求されるため、地道にバックテストをやらないと習得できません。

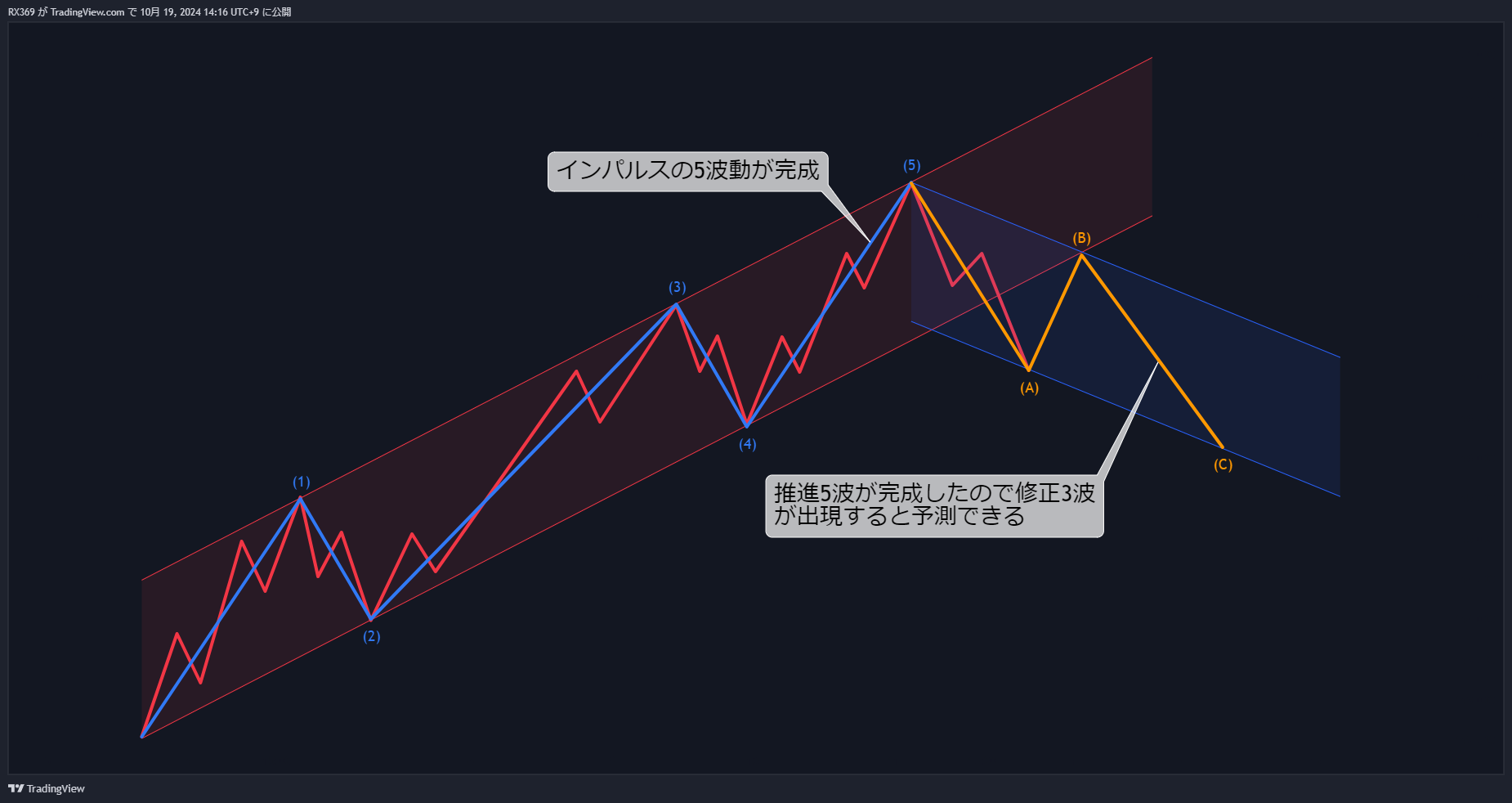

今回はダウ理論の記事なので深くは解説しませんが、上記の考え方にエリオット波動を併用するとさらに高い精度でトレンド転換を予測することが可能です。

全てのテクニカル分析に共通して言えることですが、複数の分析方法を併用して使うことで、相場の本質が見えるようになります。

無料版でも多くの機能が使用可能

ダウ理論と値幅を組み合わせたトレード手法を紹介

フェイラースイングを環境認識で使う方法

最後に私が愛用しているチャートツール、TradingViewを使用して、ダウ理論と値幅を組み合わせたデイトレードの手法を解説します。

先ほどフェイラースイングやノンフェイラースイングは後付けのパターンだと説明しましたが、これはエントリー時の話であり、上位足の環境認識で使用することは可能です。なぜかというと、上位足は大きな値幅で動くので、下位足で利幅を確保できるからです。

それでは、マルチタイムフレーム分析を用いて、上位足から順番にチャートを見ながら、どのように考えてトレードを行えばよいのか、一例を紹介したいと思います。

まず、日足のチャートでは上昇トレンドの継続中に価格が下落している局面です。さらにエクスパンション1とチャネル下限の交差するポイントの上で、ローソク足が下ヒゲを出して確定していることが分かります。

価格と時間が交差するポイントで買い支えが認められたため、日足レベルで一旦反発し、直上のレジスタンスライン(エクスパンション1.272)までは上昇するシナリオを考えます。

時間軸を下げて4時間足を見ると下降トレンドであり、ダブルボトムの形成後に反発して、前回高値を更新していることが分かります。つまり、4時間足レベルで上昇転換の要件を満たしているため、日足の値幅上限(エクスパンション1.272)まで上昇する確率がさらに高まりました。

上位足の値幅の上限まで余裕があるため、下位足で押し目買いを行うことにします。

安値の切り上げと高値の更新が確認できることから、このパターンはフェイラースイングであることが分かりますね!

ここまでが上位足の環境認識であり、以降は下位足で行うトレード(エントリー)です。

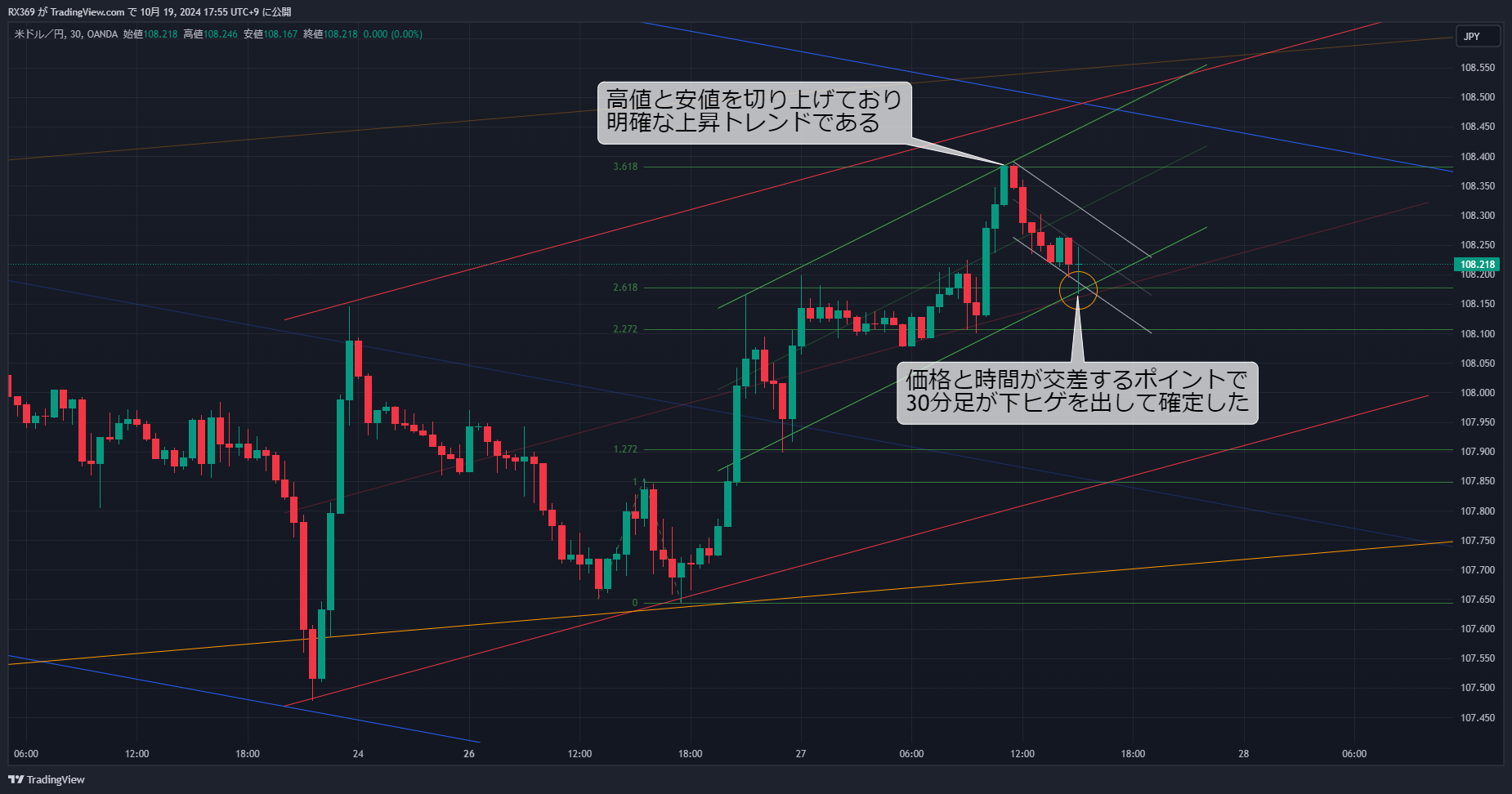

30分足を見ると、明確な上昇トレンドであり、一時的に価格が下落している局面であることが分かります。

また、30分足が水平線と斜めの線が交差するポイントで下ヒゲを出して確定しているため、ここが押し目になる可能性が極めて高く、タイミングを計ってロングすることにしました。

最後に5分足のチャートでダブルボトムの完成を見込んで、2回目のボトムを確認したらロングでエントリーします。価格が直上のレジスタンスライン(上位足の値幅上限)に到達したら利確です。

ペンギン

デイトレードを行う場合は、含み益になったからと言って欲張らずに、事前に決めた水準に到達したら利確することをお勧めします。

ノンフェイラースイングの確認後にショートする方法

かなり珍しいのですが、下位足でノンフェイラースイングの確認後にショートした事例も紹介します。

まず、4時間足のチャートでは、上昇トレンドが確認でき、チャネル上限を越えている局面です。直近の上昇波を見ると、陽線と陰線が交互になっており、推進5波(副次波)が完成しています。さらに、プライスアクションを見ると、5波動完成後に上髭の陰線が確定しているため、一旦は下落するシナリオを考えました。波動が伸びきっているため、直下に明確なサポートラインはなく、下位足でタイミングを計ってショートします。

30分足のチャートでは、前回高値を僅かにこえていますが、ほとんどダブルトップになっています。安値の更新も確認できるため、この段階でノンフェイラースイングだと判断可能です。価格と時間が交差するポイントまで引き付けてからショートを行いました。

この事例では、ノンフェイラースイングが後付けにならず、エントリーの前に確認できています。しかし、安値更新のタイミングでショートする訳ではありません。ショートするのは、一旦反発が入り、ロールリバーサルが成立した後です。ここが手法を使いこなす上で一番重要な点です。

自分でバックテストを行えば分かることですか、転換シグナルを確認した直後にエントリーすると、遅すぎるか早すぎるかのどちらかになります。エントリータイミングの計り方に関しては別の記事でも解説しているので参考にしてみてください。

今回の記事ではトレンド転換の見極め方から、実践的なトレード手法まで解説させていただきました。是非、実際の相場でダウ理論を使いこなせるよう、練習してみてください!

無料版でも多くの機能が使用可能